Три года спустя, самое крупное мошенничество в банковской системе Республики Молдова остается неразрешенной проблемой. После ликвидации трех ограбленных банков было возмещено 1,06 миллиардов леев, или 47,4 миллионов долларов США, по среднему обменному курсу на 2017 год. Сумма составляет около 4% от того, что должно быть возмещено. В то же время, до сих пор не было возвращено ни одного лея из украденных денег, упомянутых в отчете «Kroll». Из 47,4 миллионов долларов США 36,7 миллионов или 77% – это деньги, собранные в результате классических процедур несостоятельности.

30 октября «Transparency International Moldova» и Институт развития и социальных инициатив IDIS «Viitorul» представили «Отчет о мониторинге событий в финансово-банковском секторе в период с декабря 2016 года по октябрь 2017 года». Он содержит результаты мониторинга событий в банковском секторе вследствие массовых мошеннических действий в Республике Молдова, а также результаты мониторинга возмещения украденных фондов. Работа выполнена в рамках проекта «Подход к борьбе с масштабной коррупцией, основанный на судебных делах», финансируемого Посольством Нидерландов в Бухаресте.

Эволюция банковско-финансовой системы

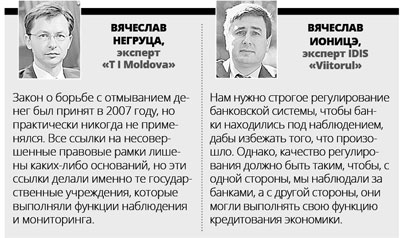

После 2014 года в банковском секторе Республики Молдова регистрировалось непрерывное сокращение кредитного портфеля из-за низкой регулирующей способности сектора. «После растраты денег в банковской системе, у Национального банка Молдовы (НБМ), по нашему мнению, до сих пор нет ясности относительно того, как необходимо регулировать банковскую систему – наблюдается то избыточное регулирование, то отсутствие регулирования», – утверждает Вячеслав Ионицэ, эксперт IDIS «Viitorul» в экономической политике. В результате, в настоящее время объем кредитов, предлагаемых банковским сектором, сократился до 34,2 миллиардов леев по сравнению с максимальным объемом 47,2 миллиардов леев, зарегистрированным в 2014 году. К концу 2017 года этот объем уменьшится еще на 500 миллионов леев.

По мнению эксперта, причиной сокращения является не только кризис экономики, но и миграция кредитов, предлагаемых от регулируемой банковской системы, в небанковскую систему. «На фоне двухлетнего снижения объема кредитов, предоставляемых банковской системой, мы отмечаем не сильный, но быстрый рост небанковского кредитования: как и в 2016 году, в этом году ожидается увеличение примерно на 1,1 миллиарда леев», – считает Вячеслав Ионицэ. Таким образом, небанковская финансовая система увеличила свою долю с 8% до 16%. До сих пор не было выявлено четкого механизма регулирования банковской системы, не выполняющей свою основную функцию – кредитования экономики. Следовательно, в то время как банковская система находится в «состоянии паралича», небанковский сектор может успеть перехватить рынок.

По мнению эксперта, причиной сокращения является не только кризис экономики, но и миграция кредитов, предлагаемых от регулируемой банковской системы, в небанковскую систему. «На фоне двухлетнего снижения объема кредитов, предоставляемых банковской системой, мы отмечаем не сильный, но быстрый рост небанковского кредитования: как и в 2016 году, в этом году ожидается увеличение примерно на 1,1 миллиарда леев», – считает Вячеслав Ионицэ. Таким образом, небанковская финансовая система увеличила свою долю с 8% до 16%. До сих пор не было выявлено четкого механизма регулирования банковской системы, не выполняющей свою основную функцию – кредитования экономики. Следовательно, в то время как банковская система находится в «состоянии паралича», небанковский сектор может успеть перехватить рынок.

«НБМ видит неблагоприятные кредиты только при управлении банками»

Ригидность НБМ объясняется проблемами банковской системы, в том числе высоким уровнем скомпрометированных кредитов, составляющим в этом году 17,8%, что на 8% больше, чем в 2016 году, что представляет собой снижение кредитного портфеля на 65%. Рейтинг банков с наибольшим весом во всем портфеле скомпрометированных кредитов остался неизменным: три крупнейших банка находятся под надзором НБМ: Moldindconbank (MICB), Moldova Agroindbank (MAIB) и VictoriaBank, которые являются основой банковской системы Республики Молдова. Эти банки в июле 2017 года владели около 76% от общего объема скомпрометированных кредитов, что аналогично показателю июля 2016 года. В то же время, были зафиксированы изменения во внутренней структуре 3 банков, таким образом, доля MAIB и MICB значительно увеличилась за этот период, в то время как доля VictoriaBank значительно снизилась. «В остальных банках объем неблагоприятных кредитов остался практически неизменным, они выросли исключительно за счет контролируемых банков. Таким образом, мы приходим к выводу, что НБМ видит неблагоприятные кредиты только при управлении банками, надзоре за ними», – считает Ионицэ. Значит, остается актуальным вопрос об уровне неблагоприятных кредитов в банках, которые не находятся под надзором НБМ: «У нас есть резонные подозрения, что их объем составляет не 1,4 миллиард леев, а больше, потому что мы наблюдаем, что в официальных отчетах неблагоприятные кредиты появляются только тогда, когда НБМ вводит специальное управление в каком-либо банке», – отмечает Ионицэ. У НБМ должно быть достаточно рычагов для защиты и предоставления данных, столько, чтобы, независимо от того, вводит НБМ специальное управление или нет, показатели и данные банков оставались теми же.

Точная сумма, подлежащая возмещению, до сих пор неизвестна

В ноябре 2014 года общая сумма финансовых облигаций трех банков составляла 25,7 миллиардов леев, из которых 6,8 миллиардов – депозиты физических лиц, 5,6 миллиардов леев – облигации перед юридическими лицами, и перед другими банками – 13,3 миллиардов леев. В данном контексте, эксперт Вячеслав Ионицэ напоминает, что не только Правительство Республики Молдова должно получить обратно деньги, которые будут возвращены из трех банков, но и лица, перед которыми у банков были определенные финансовые обязательства. «25,7 миллиардов леев признаются в качестве долга, или суду предстоит доказать, что некоторые финансовые обязательства трех банков являются фиктивными, незаконными? Пока что у нас нет решения суда об уменьшении суммы в 25,7 миллиардов леев. Я даже не слышал, чтобы этот вопрос обсуждался публично. До сегодняшнего дня мы не знаем точной суммы, которую мы должны возместить», – подчеркивает эксперт.

Компании «группы Шора» – ущерб около 15 миллиардов леев

В сентябре 2017 года в публичном пространстве появилась информация, в которой говорилось о страхе того, что компании из «группы Шора», участвующие в банковском мошенничестве, могут избежать обязательства по возвращению средств, выведенных из BEM, Banca Socială и Unibank. Согласно информации, в отношении ряда компаний, принадлежащих к «группе Шора» и получивших кредиты от BEM на сумму 13,1 миллиардов до 24 ноября 2014 года, не было начато ни одного процесса в судах Кишинева. НБМ отрицает, что он не инициировал никаких судебных действий против этих компаний. По данным НБМ, сумма ущерба, причиненного только группой компаний, действовавших согласованно и выведших миллиарды из трех банков, превышает 15 миллиардов леев. Основываясь на данных НБМ и выводах отчета «Kroll», эксперты пришли к следующему заключению: если бы четыре компании из «группы Шора» не вывели 15 миллиардов из этих банков, не было бы «необходимости» для выделения срочных кредитов НБМ. В настоящее время, если эти деньги будут возмещены, долг трех банков, получивших чрезвычайные кредиты от НБМ, перед Министерством финансов, будет погашен. В свою очередь, Министерство финансов погасит свой долг перед НБМ, а НБМ пополнит свои валютные резервы почти на 1 миллиард долларов США, и населению не придется платить проценты в течение последующих 25 лет в сумме 11 миллиардов дополнительно к государственному долгу, в сумме более 13 миллиардов леев.

Агентство по возмещению имущества, добытого преступным путем (АВИДПП) – между мифом и реальностью

Весной 2017 года был принят Закон о деятельности АВИДПП. Законопроект был составлен группой экспертов BASEL вместе со специалистами Всемирного банка, которые обосновали его необходимость в целях содействия в возмещении средств. «Недавно был внесен еще один законопроект, призванный изменить сферу, в которой будет работать АВИДПП. Таким образом, АВИДПП выводится из-под НЦБК в налоговый орган, у которого не будет других полномочий, кроме администрирования и сбора налоговых обязательств. У Налоговой службы нет полномочий по расследованию или побуждению к сбору фондов, полученных мошенническим путем, в том числе из банковского сектора», – заключает Вячеслав Негруца, эксперт «Transparency International».

Возможная попытка легализации украденных фондов: гражданство против «инвестиций»

Эксперты также ссылаются на настойчивые попытки со стороны властей легализовать деньги, полученные от банкротства в 2014-2015 годах. Благодаря гражданскому обществу и экспертной среде, а также при поддержке международных организаций, удалось заблокировать Закон об амнистии капитала. «Однако, прошел незамеченным Закон о гражданстве в обмен на инвестиции. В этом законе мы видим новую опасность и риск легализации мошеннических денег. Более того, в докладе НЦБК говорится, что проект подрывает безопасность граждан и Республики Молдова как государства. Были установлены серьезные моменты. К сожалению, закон уже вступил в силу», – говорит Вячеслав Негруцэ. В дополнение к двум законодательным инициативам, идентифицированным как зоны риска, эксперт также упоминает Закон о конвертировании государственных долговых гарантий, в соответствии с которым 40% выпущенных ценных бумаг могут быть переданы любому инвестору. «Риск составляет около 5,2 миллиардов леев, поскольку права требовать у Правительства государственные средства взамен этих ценных бумаг будут принадлежать неизвестным субъектам. Не исключено, что они могут происходить из «экзотических мест». Таким образом, Республика Молдова может неоднократно подвергаться риску», – отмечает Вячеслав Негруцэ.

Выводы

Глобальная политика НБМ на ближайшие 2-3 года должна быть направлена на ликвидацию уязвимости банковской системы: непрозрачных акционеров, слабое внутреннее управление, неудовлетворительные внутренние процедуры и правила и неэффективные механизмы по препятствованию отмыванию денег. Новое банковско-финансовое законодательство, разработанное по настоянию внешних партнеров по развитию, должно быть применено полностью, противопоказано внесение временных изменений без предварительной консультации с партнерами по развитию. Реабилитация банковского сектора, восстановление доверия граждан и предприятий коммерческим банкам Республики Молдова может начаться с открытия рынка и привлечения новых инвестиций со стороны серьезных банков. В то же время, устранение барьеров в диалоге с международными финансовыми структурами поможет привлечь стратегических инвесторов. Расследование банковского мошенничества, особенно допущенного в 2014-2015 годах, намеренно затягивается властями. Относительно данного вопроса существует огромная уязвимость, как социальная, так и политическая, инициирование настоящих расследований будет способствовать справедливому и законному процессу принятия на себя ответственности всеми субъектами, вовлеченными в эти мошенничества.

Глобальная политика НБМ на ближайшие 2-3 года должна быть направлена на ликвидацию уязвимости банковской системы: непрозрачных акционеров, слабое внутреннее управление, неудовлетворительные внутренние процедуры и правила и неэффективные механизмы по препятствованию отмыванию денег. Новое банковско-финансовое законодательство, разработанное по настоянию внешних партнеров по развитию, должно быть применено полностью, противопоказано внесение временных изменений без предварительной консультации с партнерами по развитию. Реабилитация банковского сектора, восстановление доверия граждан и предприятий коммерческим банкам Республики Молдова может начаться с открытия рынка и привлечения новых инвестиций со стороны серьезных банков. В то же время, устранение барьеров в диалоге с международными финансовыми структурами поможет привлечь стратегических инвесторов. Расследование банковского мошенничества, особенно допущенного в 2014-2015 годах, намеренно затягивается властями. Относительно данного вопроса существует огромная уязвимость, как социальная, так и политическая, инициирование настоящих расследований будет способствовать справедливому и законному процессу принятия на себя ответственности всеми субъектами, вовлеченными в эти мошенничества.

«Ни одно из лиц, ответственных за предотвращение и борьбу с отмыванием денег, банковское мошенничество, никоим образом не был привлечен к ответственности. Никто даже не был отстранен от должности. Как мы можем ожидать возмещения украденных денег? Возмещение – сложный процесс во всем мире. В случае Республики Молдова, нас убаюкивают красивыми обещаниями, преимущественно с цифрами в леях, чтобы показать, насколько они колоссальны, чтобы мы, граждане, ответили за эти деньги», – заключила Лилия Каращук, исполнительный директор «Transparency International Moldova».

Мария ШВЕЦ