Материал Новой газеты. Европа

Последние четверть века «Газпром» называл себя национальным достоянием, а также образцом прибыльного бизнеса, работающего по правилам передовых мировых концернов. Ему даже не особо мешала репутация «энергетической дубины Кремля». Дубина — дубиной, но над Европой ее почти не заносили, если не считать два случая в 2006 и 2009 годах, когда газ на несколько дней перекрывали Украине, а мерзли потребители в Европе. Но не было ни одной крупнейшей мировой энергокомпании, которая не делала бы совместные с «Газпромом» проекты как в России, так и в разных странах мира.

После начала войны концерн стал отличным примером того, как все бизнес-достижения можно очень быстро превратить в руины из-за политических амбиций. «Газпром» лишился крупнейшего рынка сбыта, а новые не появляются. Он продает газ себе в убыток, получает миллиардные иски от бывших партнеров, а власти требуют от него всё больше денег для покрытия растущих военных расходов. «Новая-Европа» рассказывает о шести главных ударах по «национальному достоянию», которые нанесла война.

Потеря Европы

В лучшие «доковидные» годы «Газпром» занимал около 35% европейского рынка и поставлял странам Евросоюза и Турции 175–180 млрд кубометров топлива ежегодно. Именно поэтому монополист регулярно называл себя (примеры: 1, 2, 3) гарантом энергетической безопасности Европы и предупреждал европейцев, что без наращивания закупок газа в России они не справятся. При этом больше десяти лет, начиная с аннексии Крыма, и западные эксперты, и политики, включая экс-президента США Барака Обаму, предостерегали: энергетическую зависимость от Москвы надо сократить из-за высоких рисков.

«Газпром» с этим никогда не соглашался и всеми силами бился за европейский рынок: строил новые газопроводы, продлевал экспортные контракты и отдавал своим европейским покупателям доли в сибирских месторождениях. Причина такой стратегии очевидна — Европа была не просто важным, а ключевым источником доходов концерна: в конце 2010-х годов она приносила ему около половины экспортной выручки в год, то есть примерно 50 млрд долларов и больше. На внутреннем рынке газ стоил в разы дешевле.

После начала полномасштабного вторжения в Украину в 2022 году, с мая по август, российские власти поэтапно отключили газ европейским покупателям, некоторые из которых до этого почти 50 лет покупали сибирское топливо.

ЕС слишком зависел от поставок российского газа и поэтому сам не вводил против него санкции. После начала войны Брюссель ограничивался лишь намерениями сократить газовую зависимость от России в течение 2022 года на две трети, а к 2030 году — свести ее на нет. Зато санкции сам против себя успешно ввел сам Кремль, потребовав от европейцев оплачивать поставки в рублях. Ряд стран, среди которых были Нидерланды, Дания, Польша, Болгария, Финляндия и другие, отказались и были наказаны прекращением поставок.

Затем пришла очередь Германии. Поставки в эту страну «Северному потоку» летом 2022 года вначале остановились «временно» под предлогом «техобслуживания» и «утечки масла», а потом три из четырех подводных ниток были взорваны (до сих пор нет полной ясности с тем, кто это сделал, но, по данным The Washington Post и Der Spiegel, это могли сделать украинские военные. Швеция прекратила расследование).

Так или иначе, в 2023 году экспорт газа в Европу (не считая Турции, которую на газовом рынке принято объединять в один регион с ЕС) рухнул примерно в шесть раз по сравнению с довоенным уровнем: по расчетам Международного энергетического агентства (сам Газпром не раскрывал эти данные), он составил всего 25 млрд кубометров газа (28 млрд кубометров по подсчетам Reuters) после 146 млрд кубометров в 2021 году.

Меньше, чем в 2023 году, качал газа в Европу СССР полвека назад — в 1970-е годы, когда СССР только еще отлаживал поставки крупных объемов топлива в Европу по долгосрочным контрактам. А уже начиная с 1980 года экспорт был выше.

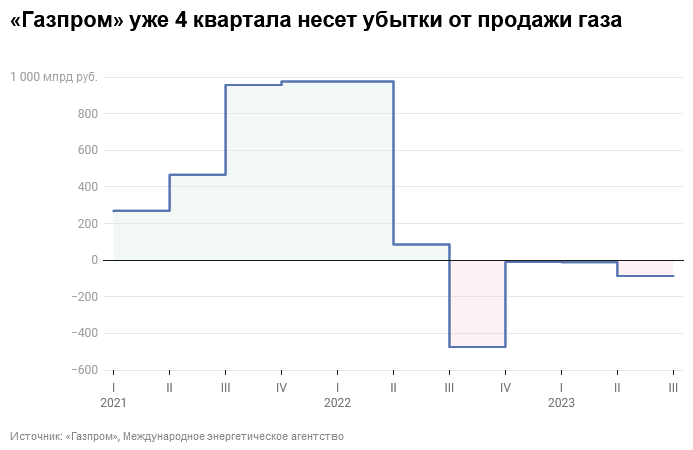

Такой провал драматически сказался на финансовых результатах госкомпании: один из ключевых показателей, прибыль до выплаты налогов, процентов и амортизационных отчислений (EBITDA), по оценке самого «Газпрома», в 2023 году по сравнению как с 2022-м, так и с 2021 годом рухнет примерно на 40%, до 2,2 триллиона рублей. Бюджет России в 2023 году получил от «Газпрома» вдвое меньше, чем в 2022 году: 2,5 трлн рублей после 5,4 трлн рублей. При этом любопытно, что, начиная с 4 квартала 2022 года, профильный бизнес «Газпрома» — добыча газа — приносит ему убытки вместо прибыли. За 9 месяцев 2023 года компания получила убыток от продаж в размере 107 млрд рублей по российским стандартам бухучета (которые не консолидируют прибыль «Газпром нефти» и, соответственно, показывают, сколько монополист заработал именно на газовом рынке). «Газовый бизнес работает себе в минус», — писал об этом инвестбанкир Евгений Коган.

В последний раз госкомпания продавала газ себе в убыток в ковидном 2020 году, по итогам трех первых кварталов которого потеряла на профильном бизнесе 180 млрд рублей, но уже в четвертом квартале того же года компенсировала все убытки и вышла в плюс.

Глава «Газпрома» Алексей Миллер, рассуждая о добыче компании, любил повторять фразу: «Мы работаем от рынка». От рынка — так от рынка: в 2023 году добыча монополиста упала до 404 млрд кубометров. Это очень резкое падение и самый плохой результат за последние 40 лет.

Производство рухнуло до уровня 1983 года, когда в СССР суммарно было добыто 536 млрд кубометров. Из них на Россию, то есть на нынешние регионы добычи «Газпрома», приходилось около трех четвертей. А уже в 1984 году газа на территории России добывали больше, чем «Газпром» в 2023 году. Даже в 1990-е и 2000-е годы уровень добычи госкомпании превышал 500 млрд кубометров в год.

Транзит под вопросом

Международное энергетическое агентство ожидает, что в текущем году поставки газа по трубам в ЕС будут на уровне 2023 года, указывая на большой фактор неопределенности в этом вопросе. Но уже в 2025 году «Газпром» может получить следующий мощный удар по своей экспортной выручке, если остановится транзит российского топлива через Украину (да, всю войну он продолжается и продолжится до конца 2024 года по контракту).

После подрыва трех веток «Северных потоков» и остановки четвертой остались только три газопровода, по которым Россия может поставлять газ в Европу. Один из них, проходящая через территорию Беларуси магистраль «Ямал–Европа», не работает с весны 2022 года: Москва сама остановила прокачку по нему топлива в Польшу и Германию, объяснив это российскими санкциями в отношении польского газотранспортного оператора Europol GAZ. Эта фирма осенью 2022 года отобрала у «Газпрома» его пакет акций в польском участке экспортной «трубы».

Остается еще две магистрали. Одна из них — это предназначенная для Европы нитка «Турецкого потока» мощностью 15,75 млрд кубометров. Пока нет никаких указаний на то, что она может прекратить работу, наоборот — Анкара хочет стать газовым хабом для Европы, пропуская через свою территорию на Запад топливо как из России, так из других стран.

А вот украинский транзит вполне может остановиться со следующего года, так как 1 января 2025 года заканчивается транзитный контракт. О том, что продлевать его не будут, уже заявляла как украинская сторона, так и отраслевые эксперты.

В этом случае «Газпром» потеряет еще больше денег, потому что лишится возможности экспортировать до 40 млрд кубометров газа в год, — именно такие объемы были законтрактованы с поставкой через Украину на 2022–2024 годы. Фактически поставки были почти втрое меньше. В 2023 году «Газпром» прокачал 15 млрд кубометров через украинскую территорию в Австрию, Словакию и Чехию — страны, которые сейчас наиболее уязвимы с точки зрения потери российского топлива, как самые зависимые в этом планы от Москвы.

При этом прежде объемы транзита через Украину были огромны. В 2010-е годы «Газпром» поставлял через Украину от 80 до 100 млрд кубометров топлива в год — пока не построил «Северные потоки» через Балтийское море, чтобы увести из Украины свой газ. «Нам проще договариваться с рыбами», — так технический директор Nord Stream AG Сергей Сердюков неоднократно объяснял подводные амбиции монополиста на энергетических конференциях, на которых присутствовал автор этой статьи.

Впрочем, для «Газпрома» может остаться возможность сохранить украинский транзит вместе с экспортной выручкой, если Москва согласится перенести точку «продажи» своего газа на восточную границу Украины (сейчас газ «сдается» европейским покупателям на западной украинской границе). По данным Bloomberg, именно такой план обсуждает ЕС. Россия же уже несколько раз говорила, что ничего в этом плане сейчас не обсуждает.

«Возможно, это приведет к тому, что точка сдачи-приемки перейдет на российско-украинскую границу. Возможно, и нет»,

— говорит независимый российский нефтегазовый аналитик, который попросил не называть его имени. Он обращает внимание на то, что транспортировать топливо из России европейские покупатели смогут и без транзитного контракта: они могут просто бронировать мощности в украинской газотранспортной системе. В этом случае платить Украине за пользование трубопроводом будут уже энергокомпании из ЕС, а не «Газпром», который будет вести бизнес не с Киевом, а с газовыми трейдерами: они будут покупать топливо у российской госкомпании и объемы прокачки по трубе у «Укртрансгаза».

Европа будет стараться сохранить прокачку через Украину — сокращать закупки в России для ЕС не очень интересно, говорит аналитик. Он объясняет это тем, что ряду европейских покупателей проблематично будет заместить российские объемы за счет сжиженного газа (СПГ): в 2024-м на рынке появились совсем небольшие новые объемы СПГ.

А еще на настроение покупателей влияет, правда, пока больше психологически, недавнее решение президента США Джо Байдена остановить выдачу лицензий на новые проекты экспорта газа из США, добавляет аналитик. По его мнению, это хорошее решение и для российского трубопроводного, и для природного газа. «Думаю, у российского экспорта есть шанс сохраниться или даже чуть увеличиться», — резюмирует он.

Китай не хочет трубы

Глава «Газпрома» Алексей Миллер и его шеф Владимир Путин любят повторять, что выручку от европейских поставок постепенно заменит финансовый поток от продажи газа в Китай. Но на самом деле это вряд ли так.

Скорее всего, значительно увеличить поставки китайским потребителям не получится. Первый газ по трубе на рынок «стратегического партнера» Москвы пришел в конце 2019 года. В 2023 году новая магистраль прокачала 23 млрд кубометров, а в 2025 году «Газпром» обещает вывести ее на полную мощность в 38 млрд кубометров. Еще 10 млрд кубометров может прибавить так называемый «Дальневосточный маршрут» с Сахалина — Миллер обещает запустить его в 2027 году и заверяет, что стройка уже началась.

Пока меньше всего ясности с проектом «Сила Сибири-2», который должен пройти через Монголию. Он как раз нужен «Газпрому» больше всего. Дело в том, что эту трубу монополист хочет подключить к своим западносибирским месторождениям. До войны они работали на Европу, а теперь их газ некуда продавать. Миллер обещает качать в Китай по этому маршруту 50 млрд кубометров, но есть одна большая проблема. Почти 100 млрд кубометров газа (сумма двух «Сил Сибири» и трубы с Сахалина) из России в год Пекину может и не понадобиться.

Энергетический аналитик «Сколтеха» Сергей Капитонов объясняет это так. Китай, по официальным оценкам Пекина, к 2030 году будет потреблять 550 млрд кубометров газа, из которых около 300 млрд кубометров будет добывать самостоятельно.

Импортная ниша — 250 млрд, но вряд ли в нее «поместятся» все 100 млрд кубометров, которые мечтает продавать на китайский рынок Москва.

Как пишет Капитонов в своем телеграм-канале, к концу 2020-х годов Китай будет покупать до 100 млн тонн в год (более 130 млрд кубометров) сжиженного природного газа (СПГ). Еще около 60 млрд могут дать поставки из Туркменистана, который сейчас продает в Китай 40 млрд кубометров и планирует запустить еще одну линию мощностью около 20 млрд кубометров. Есть еще небольшие объемы, которые приходят по трубе из Мьянмы. Если прибавить сюда газ «Силы Сибири» и Сахалина, «то для «Силы Сибири-2» остается не так уж и много места», заключает Капитонов. А Китай, пишет эксперт, сейчас активно смотрит на разные регионы мира в поисках новых контрактов СПГ — то есть не собирается закрывать все свои потребности в импортном газе за счет России.

При этом «Сила Сибири-2» — это один из «вечных» проектов «Газпрома», который Россия и Китая обсуждают с 2000-х годов. А продвижения нет, и в январе 2024 года премьер-министр Монголии сообщил, что проект может быть в очередной раз отложен и стройка может не начаться в этом году. Сейчас, по его мнению, переговоры осложняются рекордно высокими ценами на газ. Пекин пытается избежать привязки к ним контракта, а Москва, наоборот, пытается извлечь максимальную выгоду из нынешних реалий мирового газового рынка. А в газовом бизнесе строить мощности не начинают, пока объемы топлива не проданы потребителям.

Объективно для Китая российский газ пока дорог, объясняет нефтегазовый аналитик причины, по которым «Сила Сибири-2» не продвигается. Пекин покупает недешевый СПГ, но это топливо попадает сразу же в промышленные районы побережья, где оно нужно. А чтобы покупать сибирский газ, нужно много тратить на газопроводы, а «история, когда с двух сторон длинные трубы, объективно сложная для всех», — сказал он. По данным Reuters, «Сила Сибири-2» может стоить 13,6 млрд долларов.

Помимо того, что предметы торга — цена и гибкость объемов (уровень take-or-pay, то есть тот минимум, за который покупатель в любом случае должен заплатить, даже если он его не выбрал),

Китай «не очень хочет сейчас совершать публичные действия, выглядящие как значительное поощрение России»,

сказал «Новой-Европа» бывший менеджер одной из российских нефтегазовых компаний.

Но и построить все эти трубы — не значит вернуть денежный эквивалент 100 млрд кубометров, который «выпал» из Европы. Даже по уже построенной «Силе Сибири» Россия продает газ в Китай почти вдвое дешевле, чем продавала Западу.

По данным Reuters, которое ознакомилось с документами российского правительства, страны ЕС и Турция покупали топливо по средней цене 501,6 долларов за 1000 кубометров в 2023 году, в 2024 году эта цена снизится до 481,7 долларов за 1000 кубометров. А Китай в 2023 году покупал за 297,3 доллара, а в 2024 году покупает за 271,6 доллара. При этом, по расчетам Дмитрия Кондратова из Института экономики РАН, только транспортные расходы на прокачку газа по «Силе Сибири-2» будут стоить китайцам 270 долларов за 1000 кубометров — и поэтому Пекин ждет от России скидок, иначе перспективы запуска магистрали до 2030 года выглядят пессимистично.

При этом сейчас Пекин, по данным китайской газеты The South China Morning Post, торгуется не только за долгосрочную цену контракта по «Силе Сибири-2», но и за то, чтобы «Газпром» взял на себя расходы на строительство трубы. «[Пекин] очень хорошо понимает свою переговорную силу, и страна находится в гораздо более сильной позиции. Что касается строительства, [Пекин] хочет убедиться, что у них нет рисков и затрат. Россия — это сторона, которая оплачивает все счета», — говорил анонимный собеседник газеты.

«При такой раскладке газового баланса ожидать простых переговоров (о том, что они непростые, свидетельствует отсутствие значимого прогресса на протяжении многих лет) не приходится»,

— замечает Капитонов. Однако, по его мнению, у газа из Сибири есть один неоспоримый плюс по сравнению с СПГ, который Пекин сейчас покупает у стран условного Запада, Австралии и США: Россия — партнер Китая, и энергетический альянс с ней выглядит более надежным. Именно для того, чтобы расширить географию поставок, китайские компании участвуют в проектах «Новатэка» на Ямале.

«При формировании своей импортной стратегии Китай, в том числе, опирается и на соображения стратегической безопасности. В этой связи у трубопроводов из России больше преимуществ, чем у СПГ со стороны геополитических соперников», — пишет Капитонов. Австралия, замечает он, сейчас занимает 35% на рынке СПГ Китая, а он активно ищет пути диверсификации поставок. И это тоже играет на руку России.

Расплата по искам

Еще несколько мощных ударов по своим финансам «Газпром» может получить из-за судебных исков, которые предъявили к нему оставленные Кремлем без газа европейские покупатели. Как минимум шесть компаний из ЕС обратились в суд с требованием компенсировать им ущерб, который они получили, когда Москва после начала войны остановила поставки топлива.

Среди подавших таких иски — германские Uniper и RWE, французская Engie, итальянская Eni, чешская CZE и Europol Gaz. Все покупатели не раскрывали размер исковых требований, но суммарно они могут превысить 13 млрд евро. При этом Uniper осенью 2022 года сообщала, что когда Россия перекрыла кран, ей пришлось экстренно искать замещающие объемы топлива по более высокой цене. В итоге германская компания заплатила за газ дополнительные 11,6 млрд евро.

Компания не сообщала, планирует ли она взыскать все эти деньги с «Газпрома», но говорила, что ждет решения Стокгольмского арбитража летом 2024 года, а сумма иска исчисляется «миллиардами евро». Расходы еще одной германской компании, RWE, на замещающие объемы после отключения эксперты оценивают в 400 млн евро.

А вот польский трубопроводный оператор Europol Gaz сообщал, что требует в арбитраже Стокгольма от «Газпрома» около 1,4 млрд евро за прекращение поставок газа. Размер иска компания объясняет упущенной прибылью, так как, по заявлению компании, Россия по контракту была обязана поставлять топливо через Польшу до 2045 года.

Трудно представить себе, что российская госкомпания согласится платить, если арбитраж в Стокгольме примет решение в пользу ее бывших европейских партнеров — компаний из стран, которые Москва считает «недружественными». Но дело в том, что Россия по-прежнему продает газ в несколько стран Евросоюза, а также отправляет за его пределы сжиженный газ и нефть. И вот представить себе арест экспортной выручки в Европе или товарных партий принадлежащих «Газпрому» нефти и сжиженного газа уже вполне возможно.

СПГ тоже достанется

У «Газпрома» были и остаются большие амбиции на рынке сжиженного газа (СПГ). Но именно на этом фронте госкомпанию может подстерегать еще один удар.

Крупнейший СПГ-актив «Газпрома» — контрольный пакет акций газового завода на Сахалине. Кроме того, в его портфеле сжиженный газ, который госкомпания покупает у «Новатэка» с его завода «Ямал СПГ», а также небольшое предприятие по сжижение топлива под Выборгом на Финском заливе. Наконец, у концерна есть планы строительства заводов СПГ в балтийском порту Усть-Луга и под Мурманском.

Все эти проекты нужны были «Газпрому», чтобы не зависеть от единственного покупателя — Европы, к которой Россия привязана «трубой»: партии СПГ перевозятся в танкерах в любую точку планеты, где этот энергоноситель можно регазифицировать. Санкции на российский сжиженный газ не вводились ни после 2014, ни после 2022 года, потому что любые ограничения на этом рынке могли привести к сильному росту цен и проблемам с поставками.

Но в 2023 году объемы поставок российского СПГ (главным образом — «Новатэка») в Европу практически сравнялись с прокачкой газа «Газпрома» по трубе.

Как раз в первый военный год Россия нарастила продажи СПГ европейским покупателям примерно до 16 млн кубометров в год, сохранив этот объем и в 2023 году.

Именно после того, как на фоне полномасштабного вторжения в Украину российский сжиженный газ стал завоевывать Европу, в отрасли заговорили о том, что Запад может «давить» и российские СПГ-заводы, — по крайней мере, точечно.

При этом полное эмбарго вряд ли возможно, потому что потребность Европы в этом топливе слишком велика. А также слишком сильны интересы французской TotalEnergies и японских Mitsui и Mitsubishi в российских СПГ-проектах на Ямале и на Сахалине, которые к тому же поставляют большие объемы топлива в Китай, не особо подчиняющийся санкциями.

Тем не менее, в отрасли очень нервно восприняли первую ласточку — санкции против проекта «Арктик СПГ 2», который сейчас достраивает «Новатэк». До СПГ-проектов «Газпрома» санкции пока не добрались. Но, как сказал «Новой-Европа» источник, близкий к монополисту, «мы смотрим на проблемы «Арктик СПГ 2» с тревогой и ждем, когда доберутся до других». Для США, которые наращивают поставки СПГ на мировой рынок (они будут расти, даже несмотря на решение Байдена остановить выдачу лицензий на новые проекты экспорта газа), ввести такие ограничения было бы логично, говорит источник.

Кроме того, Совет ЕС и Европарламент обсуждают запрет для российских поставщиков на доступ к терминалам СПГ в Европе, а также призывают европейские страны не заключать новые контракты на покупку газа в России.

Всё это также может затруднить работу российских проектов СПГ.

Опрошенные нами собеседники в отрасли и эксперты в качестве возможного кандидата для попадания под санкции называют завод «Сахалин-2». Его бывший совладелец Shell потерял 27,5% акций предприятия после начала войны и, по всей вероятности, так и не смог получить за него деньги (подробно об этом «Новая-Европа» писала здесь). Не исключено, что Shell может заняться лоббированием санкций в отношении этого завода. Если их введут, то проблемы возникнут у его акционеров из Японии, которые покупают значительную часть топлива завода: Mitsui (12,5%) и Mitsubishi (10%).

СПГ — высокомаржинальный и очень востребованный на рынке товар, в том числе и благодаря тому, что партии такого топлива можно быстро перебрасывать туда, где есть спрос и растет цена. А также проводить разменные операции с другими производителями по всему миру. Любая потеря объемов на этом рынке сильно ударит по экспортной выручке «Газпрома».

«Нашлепки» в пользу бюджета

Исторически «Газпром» — дойная корова российского бюджета. Так сложилось еще с конца 1990-х годов, когда налоговую войну с газовой монополией возглавил тогдашний вице-премьер Борис Немцов. Он ее выиграл: федеральный бюджет стал получать от «Газпрома» в несколько раз больше.

С тех пор российский Минфин знает: в любой тяжелой для бюджета ситуации нужно первым делом повышать налоги для «Газпрома». Именно так российские власти и сделали сразу после начала войны. Осенью 2022 года у «Газпрома» изъяли сверх плана 416 млрд рублей в виде дополнительного налога на добычу полезных ископаемых (НДПИ). В 2023 году — еще 628,3 млрд рублей. А в 2024 году и 2025 году дополнительные изъятия прибыли «Газпрома» через НДПИ составят почти 1,45 триллиона рублей. В отрасли эти сверхплановые сборы получили название «нашлепки».

Учитывая, что «Газпром», как сказано выше, с 4 квартала 2022 года по 3 квартал 2023 года (последняя раскрытая отчетность) продавал газ себе в убыток, сложно понять, где он наскребет деньги на дополнительные налоги. Правда, компания по итогам 9 месяцев 2023 года показала чистую прибыль в размере 446 млрд рублей по российским стандартам бухучета. Но, как написал в аналитической записке Дмитрий Пучкарёв из инвесткомпании «БКС Мир инвестиций», она получена в основном за счет курсовой переоценки, а также прибыли, которую приносит дочка «Газпрома» «Газпром нефть». А не от продажи газа.

Логику Минфина легко понять. Одни только военные расходы в 2024 году власти намерены увеличить в 1,7 раза, до 10,8 трлн рублей. Это треть всей расходной части распухшего бюджета следующего года, которая суммарно вырастет на 13% в 2024 году к прошлому году.

Но «Газпром», как можно убедиться, испытывает удар за ударом. Возможно, правительству уже в ближайшем будущем придется задуматься не о том, как бы добыть из газовой компании еще немного денег на войну, а наоборот — где найти деньги для поддержания работы монополиста. Который привык не отказывать себе в расходах: его инвестпрограмма на 2024 год заявлена в размере 1,57 трлн рублей, что больше, чем в доковидном и довоенном 2019 году (1,3 трлн рублей).

«Необходимость господдержки для «национального достояния» может стать актуальной в 2025–26 годах», — писали аналитики макроэкономического канала MMI после публикации его последней отчетности осенью 2023 года. В этом году один из проектов Газпрома, строительство завода по переработке и сжижению газа в балтийском порту Усть-Луга, получит помощь из Фонда национального благосостояния — общая сумма такой господдержки достигнет 900 млрд рублей.

Возможно, государству придется отказаться от дивидендов «Газпрома» «чтобы хоть как-то компенсировать дыру в свободном денежном потоке, который может уйти глубоко в отрицательную зону» из-за наращивания инвестиций,

писал инвестбанкир Евгений Коган. Такое решение власти уже принимали в 2022 году — тогда от дивидендов за 2021 год отказались. Взамен правительство забрало 600 млрд рублей в виде рекордных дивидендов за первую половину 2022 года (за полный 2022 год их уже не платили), а также подняло НДПИ.

«Если убрать нашлепку на НДПИ, то будет прибыль даже в такой тяжелой конъюнктуре. Поддержка может быть через рост тарифов скорее», — сказал «Новой-Европа» российский независимый нефтегазовый аналитик.

Российские власти именно это и делают. По прогнозу социально-экономического развития от Минэкономразвития, совокупный платеж граждан за коммунальные услуги с 1 июля 2024 году вырастет на 9,8%. Это максимальное разовое повышение тарифов за десять лет. Причина в том, что властям нужно сверх плана проиндексировать цены на энергоресурсы: оптовые цены на газ вырастут на 11,2%, тарифы на электроэнергию (около половины которой вырабатывается при на газовых электростанциях) для населения — на 8,9%.

А причину «газовой» индексации, в свою очередь, Минэкономразвития объяснило так: «Для формирования у производителей газа доходов, необходимых для покрытия дополнительного роста налоговой нагрузки в 2024 году». То есть пока рабочая схема выглядит так: налоги в военный бюджет вытаскиваем из кошельков граждан через тарифы ЖКХ, попутно и «Газпрому» что-нибудь перепадет. Пока хватит и такой поддержки, а что делать в 2025 году — там видно будет.